VEHÍCULOS

PROPIEDADES

RADIO Y TELEVISIÓN

NUEVAS EMPRESAS

INVERSIONES

PUBLICIDAD Y MARKETING

TELEFONIA

REFORMAS Y CONSTRUCCIÓN

TURISMO & OCIO

INTERNET

El Grupo Canary Investment, se consolida en el año 2009, con ocho empresas asociadas con proyectos ambiciosos en el área de la construcción, propiedades.

Luego de dos años con gran exito en sus inversiones, las empresas asociadas deciden invertir en nuevos proyectos innovadores, aplicando el Equity Crowdfunding, Canary Investment participa en más de 90 proyectos empresariales en las Islas Canarias, en los cuales cuenta con: Servicios inmobiliarios, construcción, reformas, vehículos, turismo, eventos, alquiler vacacional, viajes, tecnología, internet, telefonia, electrodomésticos, publicidad, marketing entre otros proyectos..

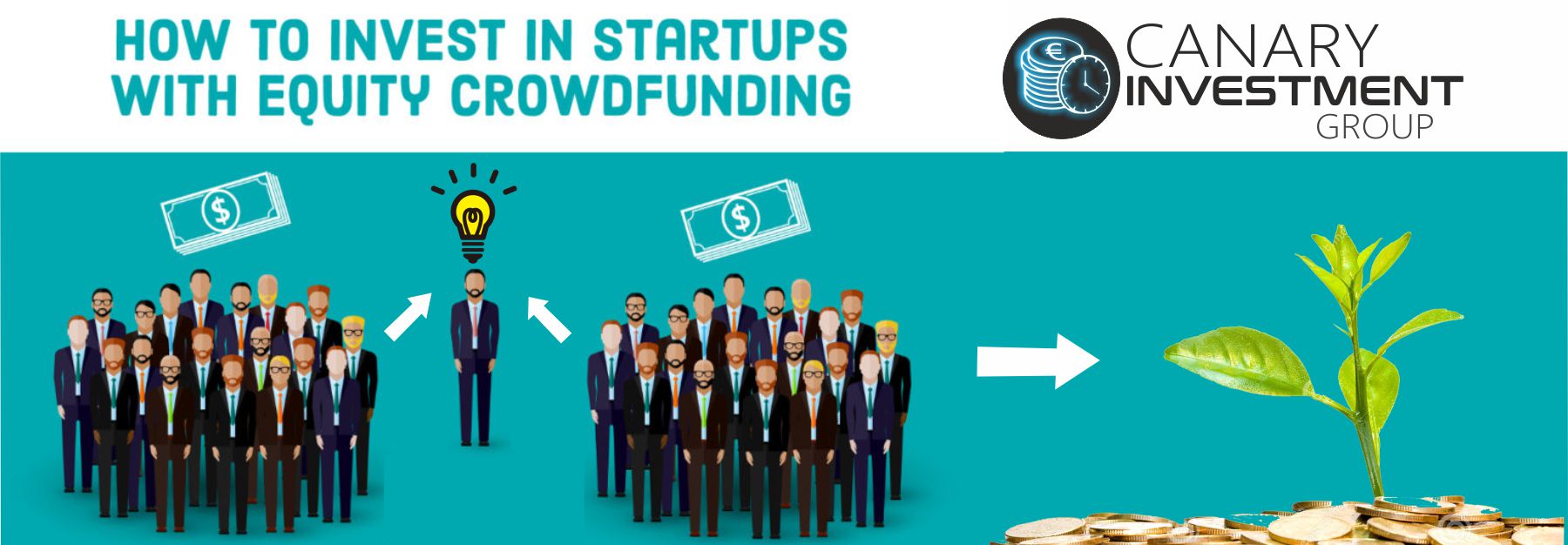

Compartiremos en forma resumida qué es el Equity Crowdfunding.

Es la forma en que personas físicas o jurídicas pueden adquirir acciones o participaciones de la empresa escogida, a través de una ampliación de capital. Estas empresas son Startups con poder económico, componente tecnológico o disruptivo y significativo potencial de crecimiento. Todo este proceso se encuentra regulado bajo la Ley 5/2015 de Fomento de la Financiación Empresarial.

La adquisición se realiza de forma transparente a través de la plataforma tecnológica de Fellow Funders. El dinero del inversor se encuentra depositado en una cuenta indisponible a su nombre hasta el momento de la ampliación efectiva. Fellow Funders en ningún momento tiene acceso a esos fondos ni por supuesto puede disponer de ellos.

Los beneficios de los inversores pueden ser directos (reparto de dividendos) o indirectos (plusvalías por la adquisición de la sociedad por un tercero). Señalar que la mayoría de las empresas que se financian por Equity Corwdfunding son inversiones de alto riesgo no aptas para inversores que buscan una rentabilidad segura. El riesgo que se asume es acorde al beneficio esperado. Por ello es aconsejable diversificar la cartera en diferentes inversiones.

Todas las obligaciones de la compañía con sus nuevos accionistas y los derechos de los socios minoritarios (reparto de dividendos, venta de sus acciones caso de que el accionista principal abandone la compañía, derecho de acompañamiento…) están recogidas en el Pacto de Socios, documento que puede ser consultado por los inversores de Fellow Funders.

En que beneficia este método de inversión ?

El Equity crowdfunding es una de las nuevas formas de financiación alternativa para empresas que están ganando relevancia en los últimos años en contraposición a los métodos tradicionales. A diferencia del crowdfunding tradicional, en el equity crowdfunding se consigue una participación en el capital de la empresa con un retorno a través de beneficios, rentas, acciones o participaciones de la firma. Es una forma de repartir el riesgo y de hacer accesible el capital a aportar a muchos socios.

La inversión en la empresa se hace en un estado previo al del crowdlending , por eso, tanto el estudio crediticio como el plan de negocio tienen un papel fundamental pues deberán mostrar buenas perspectivas de crecimiento en el corto y medio plazo.

Solicitud crowdlending

Regístrese de forma gratuita y solicite su préstamo sin compromiso en 15 minutos.

Financiación

La financiación de empresas es nuestro objetivo: respuesta en 48 horas.

Pago

El crédito para su empresa será directamente transferido a su cuenta.

Nuevos métodos de financiación alternativa para empresas

No importa si son empresas jóvenes o ya establecidas: las pymes necesitan capital para expandirse y para realizar proyectos por lo que las fuentes de financiación para empresas juegan un papel central. Durante algun tiempo se han desarrollado nuevos modelos de financiación a la vez que van evolucionando los tradicionales. Aquí consideramos algunos de estos métodos alternativos de financiación. En nuestra infografía se puede ver el desarollo en Europa de estas nuevas formas de financiación.

Con vistas a la adquisición de capital externo hay diferentes formas de financiación alternativa que son muy populares. Pero no todas las alternativas son adecuadas para todas las empresas y proyectos de crédito. Aquí os explicamos un poco los diversos métodos para conseguir financiación para tu empresa.

La financiación alternativa para empresas es un fenómeno que surge intimamente relacionado con el acceso al mundo de la tecnología y el desarrollo de las empresas Fintech. Aquí definimos algunas formas de financiación para empresas alternativa como el crowdfunding, el crowdlending, el factoring etc

Financiación alternativa que empieza con crowd

La digitalización abre nuevas posibilidades en el mercado de crédito. Pero no solo eso, sino también acontecimientos globales como la crisis financiera provocan que las empresas empiecen a buscar nuevas formas de financiación. La tendencia en esta búsqueda es que la financiación, más que nunca, esté ligada a inversores privados.

El “crowd” o en español el “colectivo” es un término que nos suena desde hace relativamente poco tiempo. Hoy en día está omnipresente en el mundo de la economía: individuos que ponen su capital o sus ideas a disposición de las empresas. A cambio reciben contraprestaciones como la participación en beneficios o pagos de intereses. Pero muchas veces no reciben ninguna forma de dinero sino un agradecimiento en forma de producto o servicio. Los préstamos para empresas o particulares en todas sus modalidades es una tendencia en alza.

Tres posibilidades de una financiación externa

Las tres nuevas formas de financiación externa por “crowd” son el crowdfunding, el crowdinvesting y el crowdlending. Inversores y empresas pequeñas y medianas se encuentran en plataformas y mercados online. Estas plataformas hacen posible realizar ideas y proyectos que no hubieran sido posible de realizar con una financiación tradicional.

El crowdfunding se usa sobre todo para financiar productos concretos o proyectos sociales, de arte, teatro o música. En concreto: individuos invierten dinero en proyectos e ideas en una plataforma online y reciben algo no financiero – material o ideal – a cambio. El importe invertido por cada inversor puede ser bastante pequeño, así que a quien realmente le gusta la idea puede participar en la financiación. Muchas veces, en cambio, los inversores reciben una unidad del producto financiado por invertir un importe más grande. Por ello, a nivel empresarial, se puede usar esta forma de financiación para productos innovadores. Un ejemplo, es famoso el reloj “Pebble”, financiado por crowdfunding con 10 mill. de dólares.

Aquí podéis ver más ejemplos sobre proyectos financiados a través del crowdfunding

Crowdinvesting: rendimiento alto, ¿riesgo alto?

En el crowdinvesting o el equity-based crowdfunding, los inversores adquieren una participación en una empresa. Al contrario del crowdfunding la financiación es usada no sólo para un producto sino para la empresa entera. El rendimiento del inversor depende del éxito de la empresa: el inversor normalmente participa en sus beneficios y su valor añadido pero también lleva el riesgo de una pérdida total.

El crowdinvesting entró en el mundo financiero como alternativa al capital de compañías de capital riesgo para jóvenes empresas. Actualmente también se emplea para financiar proyectos de energía o inmobiliarios

Inversores privados dan créditos y préstamos

El crowdlending, como lo ofrece Funding Circle, es otra forma de financiación por crowd. Lo que la diferencia del crowdinvesting es que el inversor privado no adquiere una participación en la empresa sino que le da un préstamo. Para esta financiación el prestatario necesita proveeer a las plataformas de crowdlending de sus cuentas anuales y una garantía personal. Esto es una gran ventaja para pymes jóvenes que todavía no poseen de mucho capital físico. Otra ventaja de la financiación privada para las empresas, desde el punto de vista de la empresa es que el crédito no es destinado específicamente a un fin, sino que puede ser empleado flexiblemente dentro de la empresa.

Para los inversores, la posibilidad de invertir en un gran número de empresas y de este modo disversificar su riesgo es una gran ventaja. A diferencia del crowdinvesting, los prestatarios son evaluados intensamente antes de que pueden iniciar el proceso de préstamo online.un Esa evaluación se hace con datos históricos y contrastados con diferentes fuentes en vez de con previsiones aproximadas, por tanto se puede calcular el riesgo mucho mejor. Muchas plataformas de préstamos como Funding Circle tienen en cuenta este riesgo en el interés que calculan para cada empresa. Este interés marca el riesgo de la inversión para el prestatario. A través de nuestra plataforma damos créditos online a empresas que han sido filtradas y analizadas por expertos analistas. Los inversores pueden de forma fácil acceder a todos los proyectos de préstamo actuales.